читайте также

Более 60 лет США были главными новаторами в сфере финансовых технологий (финтеха). Однако за последние десять лет в лидеры вышел Китай: благодаря смартфонам и цифровизации денежных отношений этому государству удается расширять доступ к финансовым услугам. Но, возможно, КНР не останется лидером надолго. В последнее время центрами развития финтеха становятся африканские страны — например, Нигерия и Кения. Они используют недорогие и доступные технологии, чтобы мобилизовать клиентов радикально новыми способами. Чтобы не отстать от них, американским банкам и финтех-компаниям нужно изучить факторы, которые способствуют их успеху, — и понять, как их догнать.

Можно сказать, что финтех — это просто применение технологий и инноваций для решения финансовых потребностей потребителей и бизнеса (можно привести в пример кредитные карты, интернет-банки или криптовалюты на блокчейне). Конечно, это лишь последний шаг в многовековой эволюции кредитов, контрактов и банков, но финтех стал одним из самых быстроразвивающихся секторов последнего десятилетия. Венчурные капиталисты, традиционные финансовые компании, власти и даже обычные пользователи смартфонов — все они сыграли свою роль в ускорении роста сектора. Повсеместно распространились, например, удаленные платежи, торговля акциями в приложениях и автоматические обращения за страховыми выплатами. По оценкам МВФ, за первую половину 2010-х годов в эту сферу было вложено $50 млрд; ежегодный рост, как правило, превышал сто процентов.

Однако развитие современного финтех-сектора уходит в прошлое на несколько десятков лет и даже дальше. Его сформировали три волны инноваций, эпицентром которых стали конкретные регионы и годы. Первую волну инноваций в секторе создали США, но она стала терять силу, когда фирмы и потребители достигли уровня «и так неплохо». Но изучив прошлое и настоящее финтеха, американские компании смогут наверстать позиции.

Столетие финтеха: 1950—2050 гг.

Во время первой волны современного финтеха появились все технологии, которые задают наши современные привычки. Большая часть этих инноваций возникла в США. Главным прорывом было зарождение современных кредитных карт, важнейшей из которых в начале 1950-х годов стала карта Diners Club: это был намного более удобный способ оплаты, а также легкий способ выдавать клиентам новые кредиты. Следующей инновацией в 1960-е гг. стал «Банкограф» Городского банка Нью-Йорка — автоматическая машина для внесения депозитов, первый прототип банкомата. Лидерство США в сфере финтеха, которое тогда возглавляли банки и другие традиционные финансовые компании, продолжилось и в 1990-е гг. с распространением интернета и зарождением онлайн-банков. На передовой по-прежнему были крупные банки, но у развития было общее направление: экспансия банковских и кредитных услуг в мир за пределами физических отделений.

Вторая волна современного финтеха, которая началась в 2000-е годы и выходит на пик сейчас, возникла в Азии, и в частности в Китае, и создала целый ряд инноваций, которые уже получили широкое распространение. В КНР, огромное население которого относительно мало пользовалось физическими банками, прогресс возглавили приложения для смартфонов. В 2018 году финтех-рынок Поднебесной ($25,5 млрд) cоставлял 46% от глобального объема финтех-инвестиций и стал крупнейшим рынком мира. WeChat и Alipay стали такими успешными платежными платформами, что даже в китайских деревнях торговцы и работники используют персональные QR-коды. Tencent и Alibaba часто проводят масштабные инновации в обход традиционных финансовых фирм. В онлайне появились все возможные услуги: от управления капиталом (такие игроки, как Lufax, действуют только онлайн) до кредитных рейтингов (в Bairong утверждают, что рассчитывают свои оценки с помощью 74 тыс. меток данных для 800 млн пользователей).

Однако кажется, что теперь центр финтех-инноваций смещается еще раз — на этот раз в Африку. Важная отличительная черта этой новой волны — нацеленность на максимальный охват и широкий доступ к услугам мобильного банкинга, в ее основе — распространение мобильных телефонов (и зачастую без функций интернет-соединения). В Африке находятся 33 из 47 наименее развитых стран мира по оценке ООН. Инфраструктура для повсеместного использования смартфонов и интернета, которая строилась несколько десятков лет в США и Китае, находится только в начале пути. Для большинства отраслей это было бы плохо, но финтеху только идет на пользу, поскольку отрасль может сразу прыгнуть далеко вперед.

В отличие от предыдущих волн, которые были основаны на прорывных для своего времени технологиях, новая волна африканского финтеха основана на мобильных телефонах. С начала века на континенте их становилось все больше, а теперь они распространились повсеместно. Это обусловило и быстрый экономический рост: по оценкам МВФ, четыре из пяти лидеров по темпа роста ВВП в мире — именно африканские страны. Пропустив предыдущие волны финтеха (американскую и китайскую), они сразу создают гиперэффективную мобильную инфраструктуру.

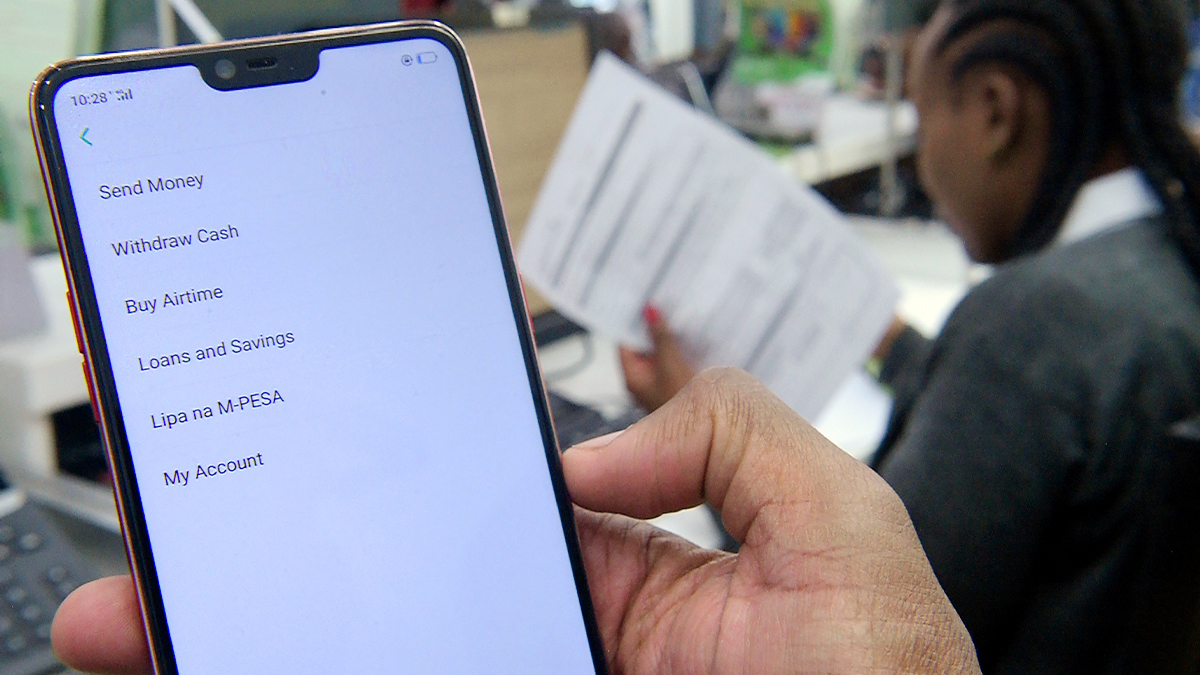

Главный образец — это Кения. В стране большими темпами растет уровень проникновения мобильной связи: число подписок превосходит общую численность населения на 12%, а за ним следуют и финтех-инновации. Создав сервис денежных переводов M-Pesa, это движение возглавил в 2007 году телеком-гигант Safaricom, который обеспечивает 5% ВВП страны. Он работает почти как мобильный банк с ограниченным функционалом, только без необходимости в интернет-соединении. M-Pesa сочетает мобильную инфраструктуру Safaricom с агентской моделью; Safaricom хранит данные о счетах, а клиенты могут обратиться к одному из 110 тыс. агентов по всей стране, чтобы лично провести транзакцию. Система работает на технологии, похожей на СМС, и распространилась уже на семь стран.

Equitel, виртуальный мобильный оператор и конкурент M-Pesa от Safaricom, еще больше расширяет границы доступности финансовых решений, предлагая полный пакет банковских услуг на мобильных устройствах. В равной мере продиктованная новаторской идеей и практической необходимостью, Equitel — это гибридная фирма нового типа, телекоммуникационная компания, возникшая из банкинга. Ее родительская компания Equity Bank объединилась с международным телеком-оператором Airtel, чтобы предложить пользователям новый продукт от двух старых компаний. Чтобы показать, как им пользоваться, компания отправила по всей стране агентов, охватив даже отдаленные регионы, куда банки и телеком-операторы раньше не приходили. С помощью этой стратегии локализма Equitel быстро выросли и захватили 22% рынка мобильных денежных операций всего за пять лет.

Эти компании резко расширили доступ к финансовым услугам в стране. В 2006 году ими могли пользоваться лишь 26% населения страны, а сегодня как минимум базовые возможности есть у 83%. Эти инновации не только идут на экспорт, но и становятся образцами для других стран Африки. Так, 24 страны вдохновились Планом цифровой экономики, следуя примеру Кении. Результаты уже заметны: по оценкам Ассоциации GSM, проникновение мобильной связи в Западной Африке за последнее десятилетие удвоилось, и в 15 странах региона драйвером развития стали мобильные платежи и банкинг. За 2018 год в регионе было создано 23 млн мобильных аккаунтов. Особенно выигрывают от развития финтеха женщины, деревенская беднота и беженцы, которым технологии открывают новые экономические возможности.

Уроки для всех

Что остальной мир может понять из историй финтех-успеха Кении? Есть три главные темы, которые компаниям стоит взять на заметку.

Во-первых, успешные компании успешны благодаря пакетным предложениям. Equity Bank обогнал конкурентов и вырвался с 66-го на 2-е место именно благодаря своей универсальности. Потребители вообще предпочитают тратить меньше сил на поиск и внедрение и пользоваться пакетными услугами и не только на африканском рынке: в США люди в 50% случаев начинают поиск товара на Amazon, а в 44% — там и совершают покупку. Тенденция к универсальным решениям распространяется и на финтех, и на розницу.

Во-вторых, в финансовом секторе важно доверие. Традиционные банки США прекрасно это понимают, но им не удается преобразовать это доверие в революционные продукты. С другой стороны, молодые финтех-компании предлагают максимум инноваций, но не могут похвастаться многолетней репутацией. Прорывной успех кенийских финтех-компаний объясняется в том числе тем, что они сочетали новые и успешные бренды. Например, гибридная фирма Equitel смогла добиться успеха, позаимствовав доверие клиентов у старых брендов Equity Bank и Airtel. Американские фирмы, которые хотят взять с них пример, могли бы заключить партнерства с компаниями, которые бы позволили им поставить инновационные сервисы на известной основе.

В-третьих, ищите факторы, содействующие технологиям, незаметные, но критически важные условия или инфраструктурные элементы, которые совмещаются с технологией и повышают ее шансы на успех. Это необязательно свежие инновации — они могут быть взяты из умирающих или устаревших моделей. Например, онлайн-платформе Amazon помогло обширное использование промежуточных складов, которые, как все ожидали, вымрут из-за роста прямых поставок из интернет-магазинов. А африканский финтех-стартап Safaricom при развертывании M-Pesa выиграл прежде всего за счет физического общения с потенциальными пользователями и широкой географии деятельности агентов. При поиске таких факторов стоит задуматься, какие спящие или недостаточно используемые ресурсы можно применить к конкретной инновации, чтобы она выросла.

Что должны (как можно скорее) понять американские компании

В США следующим финтех-инноваторам придется решить две задачи.

Первая — это подход к финансовой грамотности. По данным Standard & Poor’s, только 57% взрослых американцев финансово грамотны, а среди миллениалов (в возрасте от 25 до 40 лет) этот показатель составляет лишь 24%. Это поколение привыкло к полностью виртуальным деньгам, но не привыкло к работе с рядом финансовых продуктов, которые традиционно связаны с физическими институтами. В этой сфере кенийские компании будут полезным примером: инноваторы помогли людям учиться новому, что привело к эффекту «сосед учит соседа». Миллениалы особенно любят вирусные тренды, а поэтому финансовая грамотность может распространиться быстро, если новые финтех-компании правильно выберут инфлюенсеров.

Вторая задача — это персонализация потребностей и их обеспечения. Американцам в первую очередь нужен пакет решений, который соответствует их задачам и не требует фоновых исследований. Кенийцы начали с отправки денег, а потом обнаружили, что в приложении Equitel есть и подходящий для них сберегательный счет, и американцам тоже близок подход «все в одном». Накопления на свадьбу, детей и пенсию, а также завещания, страхование и инвестиционные услуги — все это нужно объединить в одном приложении, которое будет напоминать пользователю, чем стоит заняться и когда.

Все эти уроки пошли бы на пользу банкам, но у нетрадиционных финансовых игроков есть не меньше возможностей выйти на рынок в США. WeChat превратился из социальной сети в сервис по управлению деньгами, а Equity — из банка в мобильную сеть; и другие компании тоже должны пытаться двигаться между отраслями, чему способствуют современные технологии. Кроме того, стоит рассмотреть межотраслевые партнерства для запуска совместных продуктов (вместо подхода «все делают всё») — и не расстраиваться из-за размывания бренда, а радоваться возможности найти неизведанный уголок. Кажется, что традиционным банкам нечего опасаться и они пока не рискуют потерять большую долю рынка розничного банкинга, но также понятно, что самые успешные компании будущих лет закроют разрыв между кризисным физическим сектором и актуальным технологическим.

Современные волны финтеха — от США до Китая, а теперь и до Кении — позволяют оценить, кто выходит вперед, а кто отстает в обеспечении финансовых потребностей населения. Но что не меняется никогда, так это потребности в доступе и доверии. Использование этих двух факторов для решения потребительских проблем поможет развивающимся странам обогнать развитые. А их переосмысление с учетом уроков от новых лидеров станет ключевой частью будущей волны инноваций.